普洛斯(Global Logistics Properties)是全球领先、亚洲最大的现代物流设施提供商。公司前身为Prologis(现中文名为安博),分别于2002 年和2003 年进入日本和中国市场。

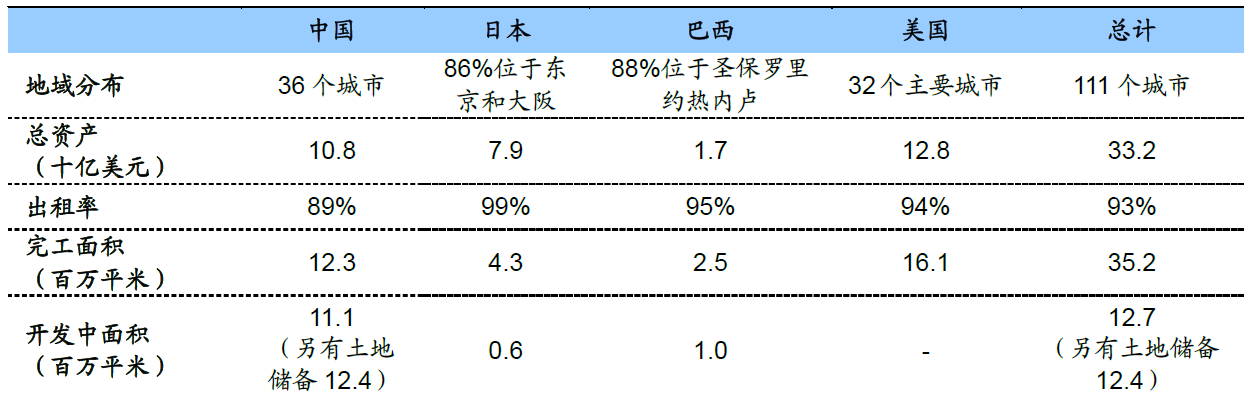

表:普洛斯在各国主要运营情况(截至20150930)

公司2015 财年收入7.08 亿美元,同比增长13%;归属净利润4.86 亿美元,同比下降29%,主要由于向中国财团出售中国业务33.8%股权导致的稀释效应以及基金资产的一次性外汇损失,若剔除上述因素以及向J-REIT 出售资产和物业重估损益,归属净利同比增长31%。

中国消费能力不断提升,促进连锁零售需求。随着中国经济的快速发展,居民消费能力不断提升。2014 年城镇居民人均可支配收入达2.88 万元,同比增长9%;农村居民人均纯收入为9892 元,同比增长11.2%,预计未来仍将保持稳步增长。而据普华永道数据,目前中国连锁店销售占零售总额的百分比仅约10%,相比于美国65%的水平还有很大的提升空间,居民消费能力的提升将是重要的推动力。因此未来连锁零售的持续发展将进一步增加对现代物流网络的需求。

以中国为首的各国电商需求快速增长,推动现代物流设施需求。电商作为新型高效的零售业态,近年来得到了迅速的发展,规模不断提升。据艾瑞咨询估计,2015 年中国网络零售额将达3.99 万亿元,同比增长43%,2016-2018 年年均增长率将保持在25%,继续快速增长。而电商发展相对成熟的美国市场,网络零售额也持续较快增长,2014年达到2970 亿美元,同比增长14%。

电商快速及时的配送以及高效的供应链都需要现代物流设施的支持,因此快速增长的电商零售额是目前现代物流仓储设施需求的重要驱动因素。

中国等地现代物流设施稀缺,市场集中度低,为普洛斯等现代物流设施商提供广阔发展空间。

(1)中国物流设施总供给不足,市场集中度低。2014 年中国人均物流面积为0.41平米,仅为美国5.06 平米的8.1%,差距巨大。而主要物流供应商的市场份额仅2.4%,市场集中度过低。从中国物流仓储市场整体来看,在市场总量和集中度上都给予了物流地产商充足的发展空间。

上述的数据均表明中国物流设施的供给还有巨大的发展空间,市场集中度也有望较大地提升,普洛斯等物流基础设施提供商的未来发展空间仍然充足。同样,在普洛斯占据领导地位的日本和巴西市场,现代物流设施的占比也偏低,同样具备较好的发展前景。

(2)现代物流设施稀缺,物流效率亟待提升。同时在中国约5.5 亿平米的物流设施面积中,现代物流设施仅占约1 亿平米,占比仅18.2%,物流设施的水平较为落后。中国物流成本占GDP 的比例为18%,也明显高于美国8%的水平,更高效的物流设施将是大势所趋。日本和巴西也同样存在现代物流设施短缺的问题,未来对于像普洛斯一类的现代物流地产商有着持续的发展空间。

网络效应提升客户粘性,高效资本循环

支撑扩张

1 领先的布局和规模带来网络及规模效应

物流设施布局广泛,规模领先。普洛斯在中国、日本、巴西和美国均有广泛的地域布局,物流仓储面积在各国均位于领先地位。以中国地区为例,公司在深圳、广州、上海、南京、武汉、重庆、北京等36 个主要城市均有物流仓库布局,总完工设施面积为1235 万平米(截至20150930),是国内第二大物流地产商的7 倍以上,在广度和规模上均显著领先于对手。

广泛和持续扩张的网络与客户需求同步成长,形成客户粘性。公司原有的分布于各主要城市的庞大设施网络能为各大型零售商和第三方物流商提供全国性布局,实现单一客户的多处租赁和合作,提升收入稳定性。另外随着客户业务的不断扩张,公司借助自身的快速开发能力,持续进行战略布局,跑马圈地。2013-2015 财年公司中国地区完工物流设施面积年均增速为22.6%,预计将继续快速增长,满足现有和新客户的增量需求。

以公司在中国区第二大客户——京东为例,随着近年京东GMV 的快速提升,京东向公司的租赁面积也出现爆发性增长,由2012 年3 月底的1 个城市2.7 万平米增至2015年9 月底的10 个城市40.7 万平米,CAGR 达117%,很好地支持和分享客户的成长。而公司在中国电商客户的租赁面积占比达到26%,未来还将继续分享电商的快速增长。

规模效应降低开发成本。普洛斯在四个国家均有广泛的物流设施布局,在开发新的设施时可充分借鉴之前经验,使建造决策达到最优。同时,普洛斯作为亚洲最大的物流设施提供商,面对物业建造商、物业管理方以及其他供应商时具有较强的议价能力,可有效降低开发、管理等各项费用,公司也通过向生产商直接采购原材料实现成本的降低。

2 优秀的开发管理能力赢得稳固客户基础

团队、管理和土地等资源支撑强大开发能力,满足客户严苛要求。公司在管理团队、开发流程以及土地资源方面都有丰富的经验和准备:

(1)公司的管理团队为前Prologis 中国和日本业务的核心团队,CEO 为前Prologis亚洲业务联合创始人梅志明,本地化管理经验丰富;

(2)公司也从Prologis 沿袭了严谨的决策和开发的流程,保证了开发的时效紧跟客户需求,设施严格符合标准,这一点深得跨国企业客户青睐;

(3)除了公司现有的1240 万平米的中国地区土地储备以外,公司在过往的开发中与政府建立了良好的关系,也与国有企业有深度的合作关系,包括2014 年出售33.8%中国业务股权给中国人寿、国开行、中国邮政等组成的财团达成战略合作,这使得后续拿地更有竞争优势。

多模式、全流程服务提升附加值,增强客户粘性。普洛斯本身虽然并不直接提供物流服务,但其为租户提供了包括从方案设计到物业管理和联合营销的一整套解决方案,同时也为客户提供了多租户物流设施开发、定制开发、售后回租和融资租赁等等多种方式,全面贴合客户需求,同时也创造了更多盈利的空间。

优质的客户基础增加运营稳定性,分散风险,为资产证券化打下基础。

3 开发基金+REITs 实现资本高效循环,快速扩张,增厚收益

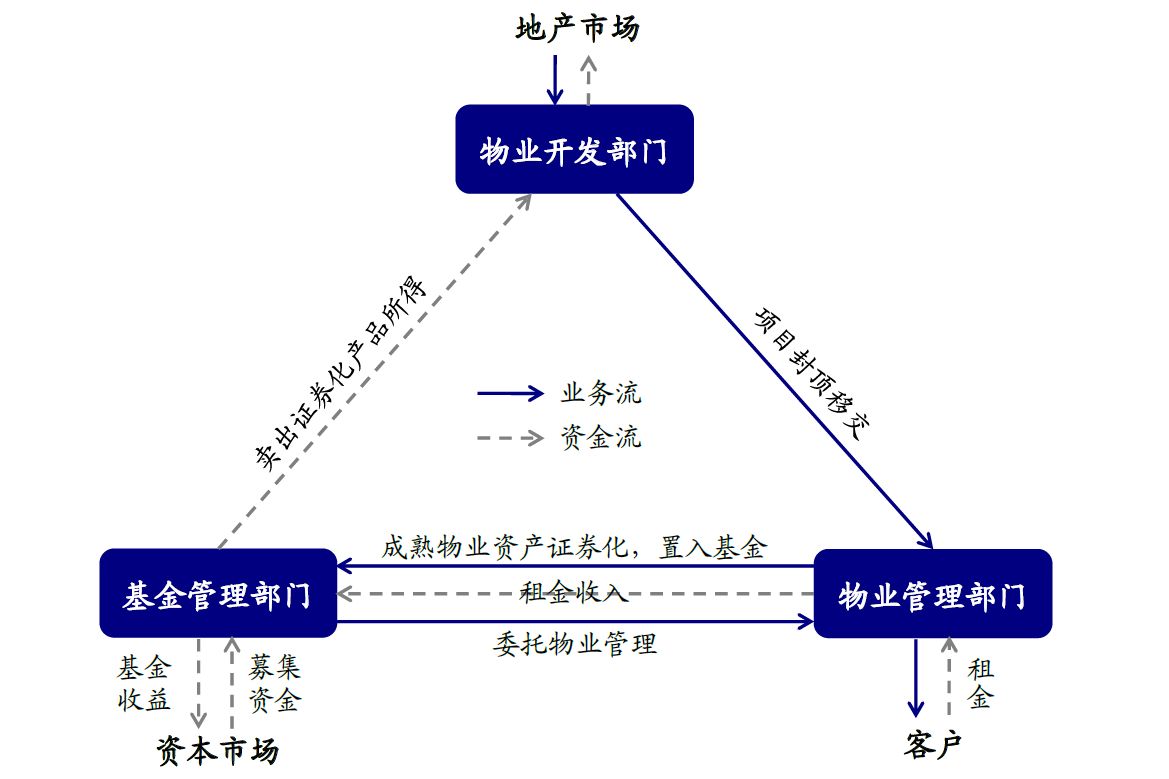

开发基金以及REITs 形成开发和运营两端高效的资金流转模式。物业开发需要大量的资金支持,公司通过合资成立开发基金以及建成后臵入REITs 回流资金来实现资金的高效周转,创造运营以及财务上的杠杆效应。

(1)在开发环节,公司与外部资金设立合资子公司或开发基金进行项目开发,以减少自有资金的占用,把握更多的设施开发机会,实现迅速的战略布局。同时公司也适当利用债务杠杆支持开发,公司2015 年净负债与股东权益的比例为11%。

(2)在物业建成后,公司将会把物业出售给REITs 实现资金回笼以进行新项目的建设,同时继续持有部分REITs 份额(平均30%)以及管理旗下物业,以分享收益和获取管理费收入。

图:普洛斯开发、运营和基金部门共同运作模式示意图

基金模式有利于公司增加收益、扩大规模布局以及分散风险。开发基金模式使公司利用同样的自有资金开发更多的物业,抢先实现广泛的地域布局以及规模扩张,积累长期发展的关键优势。而更大规模的物业也将带来更多的管理费收益,增厚公司回报。同时,外来资金参与开发基金以及REITs 能分担公司物业开发以及运营中的风险,使得公司经营更为稳健。以公司持有45%的基金权益测算,基金模式相比直接投资模式能获得2.2 倍的物业开发机会以及50%的管理费收入提升。

以公司日本神户西项目为例,总建筑面积3.6 万平米,由普洛斯在日本的合资开发公司开发,项目总投资为52 亿日元。在建设完成前,物业已100%完成预租。经过11个月开发完工后,Trinet Logistics 随即开始租赁使用。完工后4 个月,物业出售给GLPJ-REIT,获得72 亿日元。整个项目从开工到收款仅15 个月,远远短于依靠纯租金收入10 年以上的回收期。不计管理费用相关收入,该项目整体利润率为38%,包含杠杆后的IRR 为128%,而未来在基金运营上还将有持续的管理费用收入,利润水平得到提升。

公司在各国共设立10 只基金,资产管理规模超300 亿美元。公司截至2015 年11月已在四个国家设立了10 个包括开发型和REITs 类的基金。若全部募集完成,资产管理规模将达到319 亿美元,目前已募集219 亿元美元。公司的合作投资方包括加拿大退休金计划投资委员会(CPPIB)、新加坡投资公司(GIC)、中投公司(CIC)等大型的投资机构,且大多投资了公司多个基金,未来继续投资新基金的可能较大。普洛斯对不同基金的持股比例为10%~56%,多数占据30%以上份额,既保持了一定控制权,也实现了节约资金的作用。预计未来公司基金资产管理规模将不断提升,带来更多的基金分红及管理费收入。

双壹精编|来源:海通证券