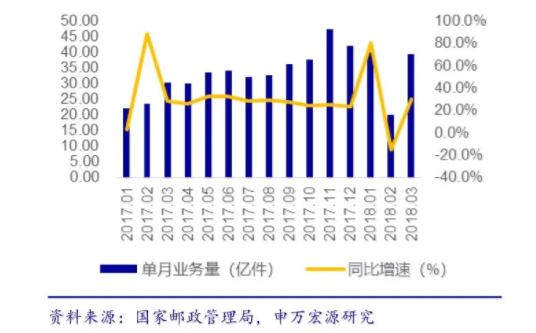

国家邮政管理局公布2018Q1邮政行业运行情况:一季度,全国快递服务企业业务量完成99.2亿件,同比增长30.7%;业务收入完成1271.4亿元,同比增长29.1%。

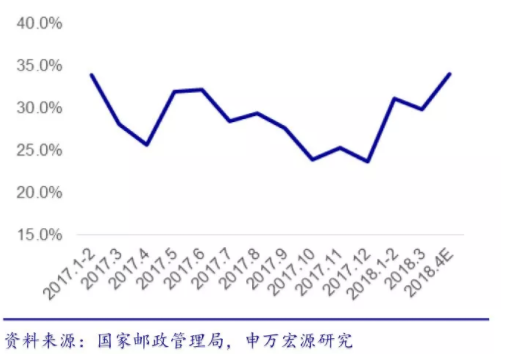

行业增速重回30%以上高增长通道。2018Q1快递业务量增速达到30.6%,自2017年7月以来重回30%以上增速,远高于国家邮政局年初对第一季度21.5%的预测。预计2018年4月业务量增速34%左右,展望18年全年,我们认为在更低客单价、更高交易额增速的新兴电商平台推动下,业务量增速有望在30%左右。

附图:历史单月业务量及增速

淡旺季行业单价走势差异显现,全年将呈现企稳态势。2018Q1快递单价同比下降1.2%,跌幅远低于去年同期的2.6%。快递行业平均单价变化背后的主要逻辑是网点淡旺季不同的揽件策略。以2017年11月到2018年2月为例,受电商促销的影响,行业呈现产能紧张的态势,快递公司都会采取提价控量从而保证全网的稳定性,因此这期间的快递平均单价实现连续环比上涨。因此,我们判断在6月、11月、12月电商旺季,由于快递产能供不应求,将会出现单月快递单价同比上涨的情况,全年单价则呈现企稳的态势。从行业龙头来看,业务规模提升带来的单件成本边际效应正在逐年减弱,过去十几年快递行业“产品同质化→适当降低价格→更大业务量→进一步降低单件成本→成本壁垒”的成长路径将会逐渐改变,未来竞争焦点将从“拼价格”转向“拼服务”,行业价格战风险可控。

附图:剔除春节错期因素后的单月业务量增速

中小公司正在加速离场,行业竞争格局持续改善。2018年3月CR8达80.7,创五年来新高。将所有公司分为前八家与其他公司,则从2017年9月开始其他公司整体增速仅有个位数,数据背后的逻辑是三四线快递公司将逐渐被淘汰出市场,行业集中度将持续提升。我们判断,2018年通达系之间或存在局部大规模合作,如联盟、共享等方面。强规模效益是快递行业形成寡头垄断格局的主要动因,对标国土面积比较类似的美国,国内快递业务量是美国的3倍以上。因此我们有理由相信,国内的快递行业或可以承载5家左右一线规模效益经营者。

附图:2018年3月CR8再攀新高

行业仍属高成长行业,且竞争格局持续改善。行业单价逐渐企稳,龙头公司基于时效性和稳定性开始对产品进行分层,产品结构调整有望改变公司件均收入。行业拐点或已悄然而至,现有龙头优势逐渐显现。

(本文为双壹精编,来源申万宏源研究)

双壹咨询首席咨询顾问龚福照先生微信:leiguang632

快递物流供应链业务咨询微信:MsDianeDai,或致电 186-1848-2813, 010-5847-2996